For eiere av små aksjeselskaper er Finansminister Vedum en formidler av dårlige nyheter.

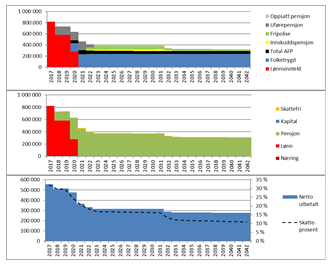

Eksepelet i figuren til høyre viser optimalt utbytte for en kvinne født i 1958 som bor i en del av landet med høyeste sats for arbeidsgiveravgift. Relevant er også at hun har 9 års medlemskap i offentlig tjenestepensjon før 2020 og at hennes sluttpoengtall øker når inntekten overstiger 8 G.

Med skattereglene fra 2021 var det optimalt for henne å ta ut en lønn på 6,15 G. I 2022 ville et tilsvarende uttak av lønn øke hennes skatter og avgifter med over 23.000 kroner. Og i 2023 vil denne lønnen medføre at hun totalt betaler 41.500 kroner mer i skatter og avgifter enn i 2021.

Alle tall er selvsagt omregnet til 2022-kroner for å gjøre tallene sammenlignbare.

Skatte- og avgiftsendringene som er relevant for henne er altså økt utbytteskatt, ekstra arbeidsgiveravgift for inntekter over 750.000 kroner samt justering av satser og innslagspunkter for trinnskatten som øker skatten for lønninger over 750.000 kroner.

Utbytteskatten økes altså igjen. Denne gangen opp til et nivå på 30,4% om vi sammenligner med den gamle måten å regne på, altså:

22% + (1 – 22%) * 1,72 * 22% = 30,4% + (1 – 30,4) * 30,4 = 51,52%

2021: Økt utbytteskatt medfører at bedriftseiere bør ta ut mer lønn

Underveis har imidlertid også optimal fordeling mellom lønn og utbytte endret seg: Optimalt vil hun nå ta ut 7,1 G i lønn og tapet jamfør 2021 blir derfor begrenset til 37.700 kroner.