Plutselig dukker det opp flere artikler og podcaster om personer som har «pensjonert seg som 40-åringer» eller oppskrifter på hvordan man kan gå fram for å gjøre nettopp det.

Sannsynligvis står banker bak med mål om å selge mer av de produktene de tjener mest penger på.

Det gis inntrykk av at dette er noe som er fullt mulig for alle å gjøre, men bare for å gjøre det helt klart: Det er det ikke!

Hva skal til for å livnære seg på opptjente midler fra fylte 40 år?

En nylig publisert podcast formidlet et inntrykk av at det er tilstrekkelig for et ektepar med en oppspart kapital på 7,5 million kroner for å kunne leve av kapitalavkastningen. F.eks. fra fylte 40 år.

Jeg har ikke til hensikt å etterprøve dette regnestykket eller å si hvor mye kapital man faktisk må ha, men for å sette ting litt i perspektiv:

- En minstepensjon

Verdien av en «minstepensjon», med utbetaling fra 67 år og livslangt, har en verdi for kvinner på omtrent 5 million kroner og litt mindre for menn. Og husk at en minstepensjon er alltid skattefri.

Likevel er det altså noen som mener at to personer kan klare seg på et mindre beløp i dobbelt så mange år selv om avkastningen skal beskattes som kapitalinntekt.

- Et pensjonistlån

Bankene markedsfører pensjonistlån hvor man kan ta ut et engangsbeløp eller en løpende utbetaling med sikkerhet i bolig. Lånet skal aldri betales tilbake og man skal heller aldri betale renter.

Dette er et produkt som kan være fornuftig for mange, men det har sine åpenbare begrensninger: Selv med dagens historisk lave rentenivå vil utbetalt lånebeløp ikke være høyere enn ca. 20% av boligens verdi. Det forutsetter at pensjonistene er omtrent 65 år og at de er gjeldfrie.

Disse to eksemplene bør gjøre det klart for selv de minst økonomikyndige at det skal mye kapital til for at en 40-åring skal ha mulighet til å leve av avkastningen alene. Mye mer enn hva artiklene gir inntrykk av.

Pensjonerte jeg meg som 40-åring?

Jeg jobbet selv i ett av landets største industrikonserner.

Jeg hadde en prestisjefull jobb, høy lønn og reiste på Business Class rundt om i verden. Gullkort hos tre forskjellige flyselskaper samtidig.

Jeg vil gjerne anbefale denne arbeidsgiveren til alle som spør og det var en erfaring jeg ikke ville vært foruten. Men jobben innebar også lang daglig pendling, mye reising og periodevis mye overtid.

Ut fra en samlet vurdering valgte jeg å avslutte dette ansettelsesforholdet og starte egen næringsvirksomhet i stedet. Inntekten ble halvert, men tilgjengelig tid til familie og fritidsinteresser ble samtidig mangedoblet.

Gunstige omstendigheter og omprioritering gjorde at dette var mulig. Det er et valg som var riktig for oss i den situasjonen vi var i på det tidspunktet og jeg har aldri angret senere.

Men det har aldri falt meg inn å tenke at jeg pensjonerte meg som 40-åring: Jeg valgte å skifte jobb. Det er noe helt annet enn å pensjonere seg.

Fra en pensjonsrådgivers perspektiv: Hva er fornuftig?

Når denne typen artikler overhode dukker opp, så er det nok et uttrykk for at mange lever et mer hektisk liv enn det de ønsker og at de er villig til å bytte bort en del kjøpekraft og jordisk gods mot en roligere tilværelse.

I praksis kan dette innebære at man flytter ut fra en storby til et mindre sted og benytter tilegnet kunnskap og frigjort kapital til å etablere en egen arbeidsplass.

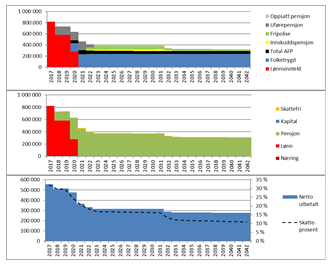

Fra et pensjonsperspektiv kan dette være svært fornuftig: Verdien av pensjonsopptjeningen i forhold til pensjonsgrunnlaget er mye høyere for lavere og mellomstore inntekter enn for høye inntekter.

Marginalverdien av pensjonsopptjeningen er altså kraftig avtagende som funksjon av lønnsnivået.

Det er et faktum. La aldri noen prøve å innbille deg noe annet.

Mange kan faktisk halvere inntekten uten at verdien av pensjonsopptjeningen reduseres all verden.

Derfor er det fint mulig å bytte til en jobb med langt lavere inntekt midt i karrieren uten at dette resulterer i en vesentlig dårligere pensjonsøkonomi når den tid kommer.

Og dette er viktig: I en tid hvor vi ser at stadig flere eldre har problemer med å betjene sine forpliktelser, er det viktig at man tar beslutninger i dag som sikrer en god, trygg og forutsigbar pensjonsøkonomi.

Hvordan man i dag kan planlegge for en roligere avslutning på karrieren uten at det går på bekstning av pensjonsøkonomien, avhenger av individuelle forhold, altså f.eks. hvilke pensjonsordninger man har vært medlem av fram til nå og hvilke muligheter man har for framtidig jobbing.

Dessuten finnes det pensjonsordninger som er spesielt velegnet i slike tilfeller – pensjonsordninger som er ekstremt mye mer lønnsomme enn de man får kjøpt i banken!